2. 资本重组方案 这次国泰将采用政府入股、过渡贷款以及现有股东认股三种方式募资-土耳其空运

争取在3年内赎回,政府退出,应该是各方所希看看到的结果。港府的紧急过渡贷款期限更是只有18个月的时间。港府无意长期持有国泰。在危机解除后,Aviation 2020的使命就将终结,其所持有的优先股大概率将会被发行人国泰回购并予以注销。

港府的出现和注资,巧妙的保持了目前“维持现状”的局面。我以为也是当下最为合适的选择。

4. 太古团体或许是本次重组中最大赢家

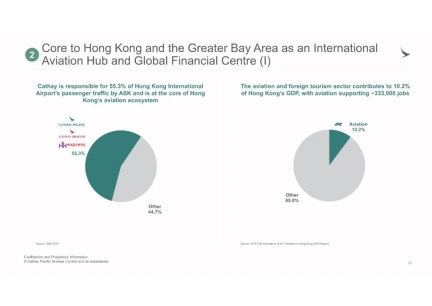

作为全球第8大国际旅客承运人以及第五大航空货运公司,国泰在香港航空业的地位确实难以撼动。固然也持续有港龙、香港航空这样的挑战者希看分得一杯羹,但却都没能撼动国泰的地位。

面对前所未有的现金消耗程度,为确保国泰不在这场疫情中被击倒,促使其不得不做出寻求“输血”的安排。

▲ 政府不应拯救那些治理不善的公司

▲ 固然引进了港府作为新的股东,原有太古、国航以及卡航在国泰的股份仍维持着与之前相一致的相对水平。来源:南华早报

目前,面对航空业的萧条,从风险控制角度,贸易市场并没有多少人真正对航空业感爱好,想想之前巴菲特对美国航司的全身而退,就不难理解航空业目前在融资市场的窘境。

从航空业的整体看,早在今年3月疫情的初期,港府就针对所有本土航司减免了香港机场的收费,也算是对全行业的一次公平对待了。

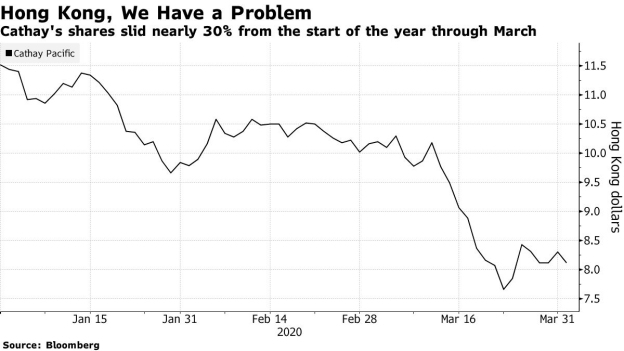

▲ 今年以来,国泰的股价也是一路下行

按香港财政司司长陈茂波的话来说,“保护香港的航空关键很重要,假如国泰做不下往,航权会出现题目,由于本地其他航空公司规模较小,无法取得对外航权,假如让大陆或海外航空公司取得,这对香港不好。”

没有变化就是最好的变化,这个结果无疑是控股股东太古团体最乐意看到的。

1. 疫情对国泰航空的冲击与影响

航空业是香港经济活力的基石

固然如今这已成为一份“历史性文件”,但航空业确实在回回后仍然为香港的金融和贸易提供源源不中断的活力。

而香港航空的状况,即使没有疫情的影响,也一直在生死线上苦苦挣扎。就在今年疫情爆发前,香港航空还涉及两起关于债务拖欠的案件正在香港法院审理中。换句话说,此刻即使政府因疫情出手相助,香港航空所获得资金更急需的目的是用于弥补之前经营不善所导致的欠款。

但作为国泰来说,所面临的风险却比其他地区更为复杂。金融机构在评估贷款风险时,不仅要考虑疫情的影响,更要与目前香港所面临的社会动荡相联系。往年底发生在香港机场的骚乱以及中国民航局因航空安全约谈太古团体负责人就是一项不得不关注的警报。

由两位来自美国和澳洲机师创立于1945年的国泰航空,可以说一路见证了香港的腾飞与发展。目前,国泰拥有238架规模的机队,近50%的香港机场时刻,4家具有香港民航运输资质的实体,2019年更是运输了超过3500万的乘客。

为了应对疫情,国泰在这几个月已经实施了一系列的调整措施。包括治理层减薪,与工会达成员工自愿无薪假计划,推迟新机交付以及飞机提前退役等方式来降低企业的运营本钱。

未来,港府将持有国泰6.08%的股份。这也是有史以来港府第一次以进股方式,直接投资一家私人公司。

7. 国泰的“后疫情”时代,复苏仍将是荆棘密布

• 过渡贷款:金额78亿港元

即使在这些措施之下,国泰目前的客运收进也仅为往年同期的1%。国泰在公告中更是直言“意味着国泰自2020年2月以来每月亏损现金25-30亿港元。”

考虑到目前的社会局势,从大局出发,可能国航自己早已没有了当年在香港开疆拓土的爱好。

香港作为与大陆区别对待的“行政区”,同时还享有与各国单独签订民用航空运输航权安排的权利。这些资源实在是国内其他城市所不具备的。

当年,中英双方在《联合声明》附件一第9条中就有对香港航空业的地位做出承诺。“香港特别行政区将保持香港作为国际和区域航空中心的地位。在香港注册并以香港为主要营业地的航空公司和与民用航空有关的行业可继续经营。”

自97回回以来,香港航空业的中资、英资之争就从没有停止过。这样的斗争思维至今仍影响着香港的航空业。从这次国泰的资本重组所衍生的话题也可以或多或少看到这样的影子。1985年,商人曹光彪联同李嘉诚、霍英东、郭鹤年、冯秉芬以及中资机构中银、华润、招商局合租港澳国际有限公司,并在香港成立港龙航空。其用意除了挑战国泰在航空业的垄中断地位,背后的政治意味也非常明显。

在接受南华早报采访时,国泰航空的主席Patrick Healy非常直白地表达了这次融资重组的残酷现实,“现实是目前的重组方案是国泰所能做出的唯一选择。假如没有这个方案,国泰终将面对企业的破产。”

当年国泰向国航伸出橄榄枝时,固然颇有点投诚之意,但太古也对自己的控制权严加防范。各方更是在进股之时承诺,国航及其一致行动人(当年是中信团体)不得通过增加股比的方式使太古失往国泰控制权。当年的这个承诺,我想现在应该也是仍然有效的。

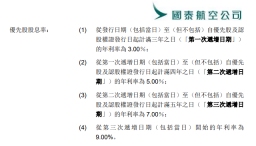

港府在这次的援助中,固然将持有国泰6.08%的股权,但从各种安排上可以看出,尽早抽身脱离国泰却是港府明确的目标。国泰向港府定向发行的优先股股息从前三年的3%一路增长至第五年的9%。持有时间越长,国泰将面临更为沉重的财务压力。

6. 救国泰不救香港航空,港府是否偏心?

与股权结构较为简单的新加坡航空早早在今年3月就锁定政府“输血”不同,国泰的这次资本重组确实是“姗姗来迟”,期间所面临的各方资本博弈应该也是相当波折。之前,一直有传闻,作为二股东的国航将会利用这次机会进步在国泰的股比,向太古争夺更多的话语权。结果印证了这种猜测并没有成为现实。

实在在港龙成立当年,另一个并不引人留意的原因是寄希看通过香港这样一个高度成熟的贸易市场成立航空公司,引进外界的治理经验,改善中国民航治理。

在社会环境发生变化之时,这样一家各方深度融合的企业,如何取得平衡,始终将是国泰在未来所应面对的题目。

• 港府认购优先股:优先股价格每股100港元,总认购金额195亿港元,港府还可根据需要再行使19.5亿港元的认股权证。

3. 寻求港府是我们的唯一选择

5. 为何港府要出手救国泰?

近年来,国泰除了正常经营外,在投融资领域的每一步棋似乎都不顺利。从航油期货套期保值的巨亏到往年“溢价”收购香港快运,再加上员工涉及社会事件,动荡与不安再加上疫情的影响,还是笼罩在国泰的未来发展的不确定因素。

本次的方案得以通过,至少国航肯定是必须默许,而且还承诺了一定的注资义务。这个举动可能不能仅从国航的贸易角度来解读,至少可以解读出,这个方案肯定是得到中心层面的认可。

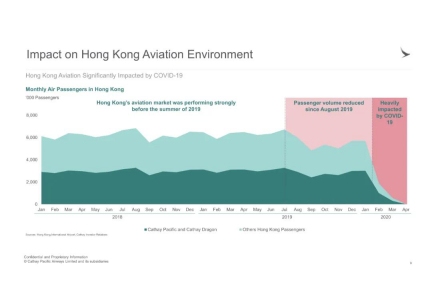

▲ 今年前4个月,大陆以及东北亚航线成为国泰受影响最为严重的区域。但随着欧美疫情的发展,其他地区的影响实在在4月以后都逐渐显现并趋同。

港府花的每一分钱实在都可能被立法院议员所质询。多年后,一旦援助资金回收困难时,运输部长又如何向公众回应?港府的出手与选择,始终还是需要围绕公共利益这个核心。至于援助对象姓“蒋”还是姓“汪”,可能在现在这个时候并没有那么重要了。

固然是国泰无奈的选择了港府出手相助,但从结果看,这次的资本重组基本维持了国泰原有的股权结构,除了港府安排两名观察员进进公司外,对企业的经营治理并不会带来太多影响和变动。

▲ 国泰占据了香港机场55.3%的旅客吞吐量,航空业更是与旅游业一起撑起了10%的香港GDP,创造近33万个本地就业岗位。来源:彭博社

但了解香港航空困境的朋友们不难发现,两家航司在疫情前的财务状况和未来的盈利能力确实有着极大的区别。即使是政府基金,究竟都是纳税人的钱,投资回报率和资金风险也是要谨慎考虑的因素。

从国泰的以上募资途径可看出,与疫情下其他国家普遍采取政府提供给急贷款模式不同,这次国泰的输血方案实际并不完全由港府出资,而是采用了多管齐下的方式。

在出售香港快运以及相继停飞北美洲际航线后,香港航空目前的市场份额也是今非昔比。香港航空题目的根源还是出在自身,而非疫情。

按照每月30亿港元的消耗计算,这次390亿港元的募资至少维持国泰平稳度过2020年这段最危急的时间。从总募资的规模来看,国泰的总募资金额(50亿美元)还是要少于新加坡航空在今年3月从政府得到的紧急援助(约130亿美元)。

尤其是两位同为航司,也同样经历着疫情考验的国航和卡航能在此刻签订不可撤销承诺,与太古以及港府达成方案共叫,确实实属不易。这样的举措既防止了原有股权的稀释,也彰显出各大股东对国泰未来的坚定支持。

港府从土地收益基金中挪出292亿投进本次融资,占据2/3的比例,但作为三大股东的太古、国航、卡塔尔航空也将拿出超过百亿港元的真金白银来“拯救”国泰。部分媒体所宣传的港府完全援助的说法实在并不正确。

▲ 国泰航空自19年7月起持续遭到香港社会事件以及疫情的双重打击

根据其公布的数据,今年前4个月,国泰的载客人数较往年同期下降了64.4%,运力下降了49.9%,目前的6月份,总运力也仅有往年同期的5%。

国泰航空作为香港航空业当之无愧的老大

• 现有股东供股:以认购价4.68港元,按每11股获发7股的方式向现有股东筹集117亿港元。该价格较国泰目前的市价8.81港元折价46.9%。

很多人拿本日港府对国泰的出手相助与往年差点取消香港航空的执照事件相比,试图说明港府在对待本土航司带着明显的有色眼镜,区别对待。

港府出手可以从国泰之于香港航空业的地位以及航空业对于香港经济的作用两个维度来分析。

这次国泰将采用政府进股、过渡贷款以及现有股东认股三种方式募资。其中,前两种途径将通过港府特别成立的Aviation 2020 Limited名义出资。