日本JCT三种申报方式全攻略,哪些卖家符合使用简易申报的条件

2024年02月04日 距新规生效2个月时间,对于简易申报、标准申报以及新推出的税改“二成特例”,卖家纠结到底选哪种方式更有利?一文搞懂申报疑难杂症,全文偏长建议收藏转发~

01.什么是日本JCT简易申报

简易申报,是日本国税厅为减轻中小型公司报税负担,不以实际发生的进项消费税进行抵扣,而以销项消费税额乘以税局认定采购率作为进项消费税进行抵扣的征税制度(缴纳税金时,可以减去固定比例税金)。

简易申报的税金计算方式:简易申报的纳税金额 = 应缴税金-(应缴税金 × 税局认定采购率80%) = 应缴税金× 20%(相当于税金打了二折)

可以看出,适用简易申报的卖家在缴税时,只需要缴纳应缴税金的20%,更有利于卖家运营。注:跨境电商属零售业,采购率为80%,是核定征收;卖家不用提供进项单据。

哪些卖家符合使用简易申报的条件?

1.原则上:过去连续2年的应纳税营业额为5000万日元以下

2.特例1:公司在2023财年中成立

3.特例2:公司在2023财年原则上属于免税事业者,但是因为有税号,[10/01-12/31]需要中报.缴纳消费税

以上三种情况在简易申报的纳税期开始之前提交《消费税简易税制选择通知书》可以使用简易申报。

注意:

①一旦申请了简易申报,海关缴纳的进项税金、本土采购都无法进行抵扣;

②如果企业在基准期销售额超过5000万日元,那么在该基准期对应的纳税期,企业将不能再使用简易申报。

③如果企业一直符合简易申报标准,那么在成为简易申报企业后2年内不得更改申报方式,2年后适用卖家想继续使用简易申报,仍需重新提交申请;但如果不想使用简易申报了,也可通过向税局提交申请回归标准申报

④如何确定基准年的销售额?卖家可以下载CSV销售报告查看

简易申报适合经营模式单一、企业进项税不多以及只需要按一种采购系数计算一种业务的卖家选择,但当进项税超过企业营业额的80%,反之选择标准申报。

02.标准(原则)申报

适用卖家:适用所有有申报和纳税义务的纳税实体

税金算法:应缴税金=当期销项消费税(净销售额*10%)-当期进项消费税(抵扣票据上所示消费税税额)

在默认情况下,日本税务局给卖家选择的税务申报方式是原则申报。

03.二成特例的适用情况

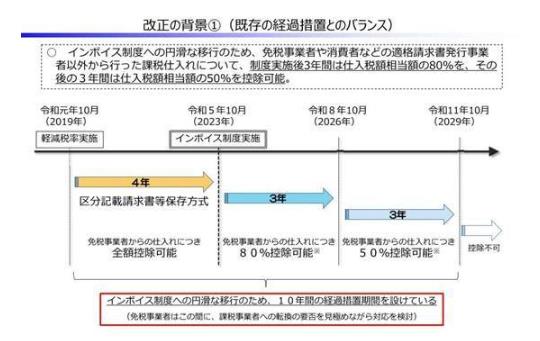

“二成特例”是日本税务局为了帮助小规模企业顺利过渡到发票制度,对于免税企业、消费者的征税采购发票,设置了10年的过渡期措施。

①发票制度实施前4年,即2019年10月1日-2023年9月30日,从免税企业购买产品,没有合规的JCT发票,也可以获得全额JCT抵扣;

②制度实施后3年内,即2023年10月1日-2026年9月30日,从免税企业购买产品,没有合规的JCT发票,也可获得采购发票JCT金额中的80%抵扣;

③再往后三年内,2026年10月1日-2029年9月31日,从免税企业购买产品再没有合规的JCT发票,那就只能获得采购发票JCT金额中的50%抵扣;

④在2029年10月1日之后,从免税企业购买产品再没有合规的JCT发票的话,将不能再获得采购JCT金额的抵扣;

哪些卖家可以享受‘二成特例’政策?

①“二成特例”的适用对象为:因发票制度而放弃免税资格,选择在2023年10月1日作为合格开票商成为应税企业者。所以只能是自愿申请JCT且年销售额不超过1000万日元的卖家适用,超过阈值则不可享受该项政策优惠。

②如果卖家本身就是免税企业,在提交JCT注册时也申请了简易申报。这种情况卖家还是适用‘二成特例’政策的,即使卖家提交了简易申报申请书,也可以在税务申报时选择20%特例,并且无需撤回简易申报申请。

对跨境电商来说,简易申报按80%系数抵扣(应交税金=含税销售额*20%),二成特例为销售额的20%,申报计算其实是无差别的,但如果系数抵扣不是80%的行业,缴纳的税金会有差距。总之,因为二成特例使用年限的问题,长期在日本市场运营的卖家,注意斟酌,特别考虑更换申报方式后的影响,有疑问可以咨询我们启利税务经理。

04.简易申报和标准申报税费计算

1、税费计算案例

例:某A企业X年度课税收入1000万日元,销项消费税为100万日元,当年度实际发生进项消费税70万日元

简易征税制度下的消费税纳税额为:(1000*10%) – 100 * 80% = 20 万日元

标准征税制度下的消费税纳税额为:100 – 70 = 30 万日元

2、简易申报转标准申报

如果您停止应用简易申报,并且希望按实际金额扣除进项税额(标准申报),则必须从停止简易税制适用纳税期的第一天起保存与税务进项相关的帐簿和发票。

在接受简易申报的企业,除非停止营业,必须保留使用2年简易申报才可以新在纳税期开始至少提前1天主动申请调回标准申报。

以上就是关于日本跨境税务知识分享,更多跨境电商资讯请关注启利物流!

温馨提示:未提交日本JCT注册资料的卖家可扫下方二维码咨询

距新规生效2个月时间,对于简易申报、标准申报以及新推出的税改“二成特例”,卖家纠结到底选哪种方式更有利?一文搞懂申报疑难杂症,全文偏长建议收藏转发~

01.什么是日本JCT简易申报

简易申报,是日本国税厅为减轻中小型公司报税负担,不以实际发生的进项消费税进行抵扣,而以销项消费税额乘以税局认定采购率作为进项消费税进行抵扣的征税制度(缴纳税金时,可以减去固定比例税金)。

简易申报的税金计算方式:简易申报的纳税金额 = 应缴税金-(应缴税金 × 税局认定采购率80%) = 应缴税金× 20%(相当于税金打了二折)

可以看出,适用简易申报的卖家在缴税时,只需要缴纳应缴税金的20%,更有利于卖家运营。注:跨境电商属零售业,采购率为80%,是核定征收;卖家不用提供进项单据。

哪些卖家符合使用简易申报的条件?

1.原则上:过去连续2年的应纳税营业额为5000万日元以下

2.特例1:公司在2023财年中成立

3.特例2:公司在2023财年原则上属于免税事业者,但是因为有税号,[10/01-12/31]需要中报.缴纳消费税

以上三种情况在简易申报的纳税期开始之前提交《消费税简易税制选择通知书》可以使用简易申报。

注意:

①一旦申请了简易申报,海关缴纳的进项税金、本土采购都无法进行抵扣;

②如果企业在基准期销售额超过5000万日元,那么在该基准期对应的纳税期,企业将不能再使用简易申报。

③如果企业一直符合简易申报标准,那么在成为简易申报企业后2年内不得更改申报方式,2年后适用卖家想继续使用简易申报,仍需重新提交申请;但如果不想使用简易申报了,也可通过向税局提交申请回归标准申报

④如何确定基准年的销售额?卖家可以下载CSV销售报告查看

简易申报适合经营模式单一、企业进项税不多以及只需要按一种采购系数计算一种业务的卖家选择,但当进项税超过企业营业额的80%,反之选择标准申报。

二、标准(原则)申报

适用卖家:适用所有有申报和纳税义务的纳税实体

税金算法:应缴税金=当期销项消费税(净销售额*10%)-当期进项消费税(抵扣票据上所示消费税税额)

在默认情况下,日本税务局给卖家选择的税务申报方式是原则申报。

三、二成特例的适用情况

“二成特例”是日本税务局为了帮助小规模企业顺利过渡到发票制度,对于免税企业、消费者的征税采购发票,设置了10年的过渡期措施。

①发票制度实施前4年,即2019年10月1日-2023年9月30日,从免税企业购买产品,没有合规的JCT发票,也可以获得全额JCT抵扣;

②制度实施后3年内,即2023年10月1日-2026年9月30日,从免税企业购买产品,没有合规的JCT发票,也可获得采购发票JCT金额中的80%抵扣;

③再往后三年内,2026年10月1日-2029年9月31日,从免税企业购买产品再没有合规的JCT发票,那就只能获得采购发票JCT金额中的50%抵扣;

④在2029年10月1日之后,从免税企业购买产品再没有合规的JCT发票的话,将不能再获得采购JCT金额的抵扣;

哪些卖家可以享受‘二成特例’政策?

①“二成特例”的适用对象为:因发票制度而放弃免税资格,选择在2023年10月1日作为合格开票商成为应税企业者。所以只能是自愿申请JCT且年销售额不超过1000万日元的卖家适用,超过阈值则不可享受该项政策优惠。

②如果卖家本身就是免税企业,在提交JCT注册时也申请了简易申报。这种情况卖家还是适用‘二成特例’政策的,即使卖家提交了简易申报申请书,也可以在税务申报时选择20%特例,并且无需撤回简易申报申请。

对跨境电商来说,简易申报按80%系数抵扣(应交税金=含税销售额*20%),二成特例为销售额的20%,申报计算其实是无差别的,但如果系数抵扣不是80%的行业,缴纳的税金会有差距。总之,因为二成特例使用年限的问题,长期在日本市场运营的卖家,注意斟酌,特别考虑更换申报方式后的影响,有疑问可以咨询我们启利税务经理。

四、简易申报和标准申报税费计算

1、税费计算案例

例:某A企业X年度课税收入1000万日元,销项消费税为100万日元,当年度实际发生进项消费税70万日元

简易征税制度下的消费税纳税额为:(1000*10%) – 100 * 80% = 20 万日元

标准征税制度下的消费税纳税额为:100 – 70 = 30 万日元

2、简易申报转标准申报

如果您停止应用简易申报,并且希望按实际金额扣除进项税额(标准申报),则必须从停止简易税制适用纳税期的第一天起保存与税务进项相关的帐簿和发票。

在接受简易申报的企业,除非停止营业,必须保留使用2年简易申报才可以新在纳税期开始至少提前1天主动申请调回标准申报。